内部収益率(IRR)は投資分析で非常に重要な指標ですが、手計算だと計算が複雑になりがちです。この記事では、IRRの基本から実践的な計算方法まで、すべてを解説します。

IRRが初めての方へ:IRRの概念に馴染みがない場合は、まずIRR入門ガイドをご覧ください。

IRRとは?(IRRの計算式)

内部収益率(IRR)は、以下の式で定義されます:

0 = CF0 + CF1(1+IRR)1 + CF2(1+IRR)2 + ... + CFn(1+IRR)n

ここで: CF0 = 初期投資、CFn = キャッシュフロー、IRR = 内部収益率

この式は、IRRとは、すべてのキャッシュフローの正味現在価値(NPV)をゼロにする割引率であると言っています。

実用的には、IRRは次の質問に答えます:

「将来のすべてのキャッシュフローの現在価値を、初期投資額と正確に等しくするためには、毎年一定の利率として何%が必要か?」

キャッシュフローは異なる時点で発生するため、IRRを求める直接的な代数解はありません。その代わり、IRRは反復的に解く必要があり、そのためほとんどの計算機や表計算ソフトは数値計算法を使用しています。

次のセクションでは:

- IRRの式の各部分を分解し、

- なぜNPVがゼロでなければならないのかを説明し、

- 手計算によるIRRのステップバイステップ計算例を見ていきます。

計算の準備はできましたか? 手計算によるIRRのステップバイステップガイドへジャンプするか、理論を理解するために読み続けてください。

IRRの計算式を解説

この式がなぜ機能するのかを理解するために、IRRのロジックを段階的に構築していきましょう。

単純なリターン vs 複数のキャッシュフロー

単純な投資は評価が簡単です。今日1,000円を投資し、1年後に1,100円を受け取れば、リターンは明らかに10%です。

しかし、キャッシュフローが分散している場合はどうでしょうか?今日1,000円を投資し、5年間にわたって毎年300円(合計1,500円)を受け取るとします。「50%のリターンを得た」とは単純に言えません。なぜなら、お金を受け取るタイミングが重要だからです:

- 1年目に受け取った300円はすぐに再投資できます

- 5年目に受け取った300円は5年間「拘束」されています

お金の時間価値:割引

今日のお金は明日のお金よりも価値があります(インフレや機会費用のため)。異なる時点で受け取るお金を比較するには、今日のお金の価値に「割り引く」必要があります。

将来のキャッシュフローの現在価値(PV)の式は次のとおりです:

PV = CF(1 + r)n

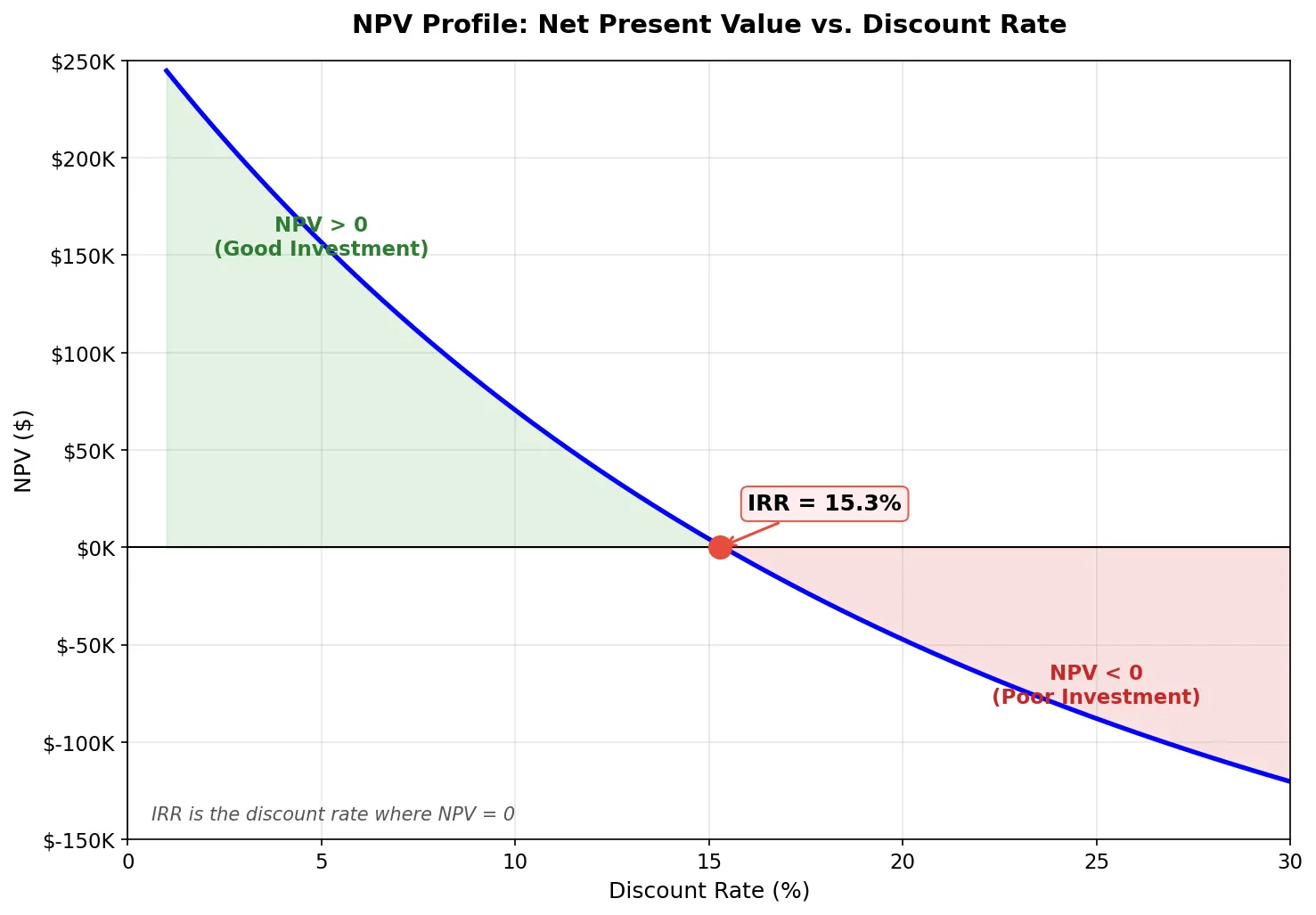

損益分岐点の可視化(NPV = 0)

割引率(X軸)と正味現在価値(NPV)(Y軸)の関係をグラフにすると、曲線が得られます。IRRは、この曲線がX軸と交わる正確な点です。

低い率ではNPVは高くなります。高い率ではNPVは低くなります。IRRは、投資が完全にバランスする「ちょうどよい」率です。

ステップバイステップのIRR計算

例:不動産投資

賃貸物件投資のIRRを計算してみましょう:

- 0年目:物件を3,000万円で購入(キャッシュアウト:-3,000万円)

- 1〜5年目:年間240万円の賃貸収入

- 5年目:物件を4,500万円で売却

ステップ1:すべてのキャッシュフローをリスト化

キャッシュフローを期間ごとに整理します:

- 0年目:-3,000万円

- 1年目:240万円

- 2年目:240万円

- 3年目:240万円

- 4年目:240万円

- 5年目:240万円 + 4,500万円 = 4,740万円

ステップ2:NPV方程式を設定

この方程式をゼロにする利率(IRR)を見つける必要があります:

0 = -3,000 + 240/(1+IRR)¹ + 240/(1+IRR)² + 240/(1+IRR)³ + 240/(1+IRR)⁴ + 4,740/(1+IRR)⁵

ステップ3:試行錯誤法またはニュートン・ラフソン法を使用

代数的な解がないため、反復法を使用します:

試行1:10%で試す

NPV = -3,000 + 240/1.1 + 240/1.1² + 240/1.1³ + 240/1.1⁴ + 4,740/1.1⁵

NPV = -3,000 + 218 + 198 + 180 + 164 + 2,943 = +703万円

プラスなので、より高い割引率が必要です。

試行2:15%で試す

NPV = -3,000 + 209 + 181 + 158 + 137 + 2,357 = +42万円

まだプラスですが、かなり近づいています。

試行3:15.5%で試す

NPV ≈ -12万円

わずかにマイナス。

15%と15.5%の間を補間:

IRR ≈ 15.3%

ステップ4:結果を解釈

IRRが15.3%ということは、この投資が年率15.3%のリターンを生み出すことを意味します。必要収益率(ハードルレート)が15.3%より低ければ、これは魅力的な投資です。

無料IRR計算機の使用

手計算は時間がかかります。当サイトの無料IRR計算機を使えば即座に計算できます:

- 初期投資額を入力

- キャッシュフローと期間を追加

- 「IRRを計算」をクリック

- グラフ付きの結果をすぐに確認

今すぐ試す: この例を計算してみる →

よくあるIRR計算の間違い

- 初期投資をマイナスにし忘れる: 初期投資はキャッシュアウト(支出)なので、必ずマイナスの値として入力する必要があります。初心者はすべてをプラスとして入力しがちですが、それでは計算できません。

- 期間の不整合:

月次キャッシュフローを使用している場合、Excelの結果は月次IRRになります。これを年率換算する必要があります:

(1 + 月次IRR)^12 - 1。 - 複数の解(IRR)を無視する: キャッシュフローの方向が複数回変わる(マイナス、プラス、再びマイナスなど)場合、数学的に有効なIRRが複数存在する可能性があります。このような場合は、NPVまたはMIRRを使用してください。

- 不規則な日付を無視する: 標準的なIRRの式は、等間隔の時間(例:正確に1年ごと)を仮定しています。日付が不規則な場合(実際のビジネスの多くがそうです)、XIRRを使用する必要があります。

IRRと他の指標の比較

IRR vs. ROI

ROI(投資収益率)はシンプルですが、タイミングを考慮しません:

- ROI = (最終価値 - 初期投資) / 初期投資

- 最適な用途:シンプルな短期投資

- ROIを計算 →

IRRは貨幣の時間価値を考慮します:

- 各キャッシュフローの発生時期を考慮

- 最適な用途:複数期間の投資、変動するキャッシュフローを持つプロジェクト

- IRRを計算 →

例を含む詳細な比較は:ROI vs IRR:どちらの指標を使うべきか?

IRR vs. NPV

NPVは創出される価値を金額で示します:

- 割引率を自分で選択する必要がある

- どれだけの価値が創出されるかを示す

- NPVを計算 →

IRRはパーセンテージでリターンを示します:

- 事前に決めた割引率が不要

- 異なる投資規模間での比較が容易

詳細な比較は:IRR vs NPV:どちらの指標を信頼すべきか?

実世界での応用

プライベートエクイティ

PE企業は20〜30%のIRRを目標としています。これは、企業の買収がリスクに見合うかどうかを評価するための重要な指標です。

不動産

異なる賃料収入の流れと価格上昇を持つ物件を比較するために使用されます。典型的な目標IRRは12〜20%です。

コーポレートファイナンス

企業は新しい工場を建設するかどうかを決めるためにIRRを使用します。IRR > 資本コスト(WACC)であれば、建設します。

ベンチャーキャピタル

VCは多くのスタートアップが失敗するため、非常に高いIRR(30%以上)を必要とします。高いIRRが高いリスクを正当化します。

高度なIRRテクニック

修正IRR(MIRR)

MIRRはIRRのいくつかの限界に対処するため、以下を仮定します:

- プラスのキャッシュフローは資本コストで再投資される

- マイナスのキャッシュフローは資金調達コストで調達される

これにより、より現実的な投資リターンの見方が得られることが多いです。

不規則なキャッシュフロー用のXIRR

キャッシュフローが定期的な間隔で発生しない場合は、XIRR(拡張IRR)を使用します。当サイトの計算機は両方に対応しています:

- 通常のIRR:年次、四半期、または月次の間隔

- XIRR:任意の日付 - 実世界の投資に最適

IRRを使うべきでない場合

IRRが常に最良の指標とは限りません:

- 異なる投資規模:10万円に対する50%のIRRは、1億円に対する20%のIRRより良いとは限らない

- 相互排他的プロジェクト:プロジェクト間の選択にはNPVの方が適している

- 非従来型キャッシュフロー:符号の変化が複数あると、複数のIRRが生じる可能性がある

- 非常に長い投資期間:複利の仮定が非現実的になる可能性がある

クイックリファレンスガイド

資産クラス別IRRベンチマーク

- 公開株式:8〜12%(過去の平均)

- プライベートエクイティ:20〜30%

- 不動産:12〜20%

- ベンチャーキャピタル:25〜35%以上

- 企業プロジェクト:WACCを上回る必要あり(通常7〜12%)

- 債券:2〜7%(信用品質により変動)

まとめ

IRRの計算は複雑に見えるかもしれませんが、賢明な投資判断を行うためには理解が不可欠です。計算は面倒ですが、当サイトの無料IRR計算機のようなツールを使えば、即座に簡単に計算できます。

以下の重要なポイントを覚えておいてください:

- IRRは投資の年率換算リターンを測定する

- すべてのキャッシュフローのタイミングと金額を考慮する

- IRRを必要収益率と比較する

- 不規則なキャッシュフローのタイミングにはXIRRを使用する

- 完全な分析のためにNPVやROIと組み合わせる

よくある質問

良いIRRとはどのくらいですか?

資産クラスとリスクによって異なります。一般的に、ほとんどの投資で15%を超えるIRRは良いとされています。業界のベンチマークや自分の必要収益率と比較してください。

IRRはマイナスになることがありますか?

はい。マイナスのIRRは投資が損失を生むことを意味します。これはキャッシュフローの合計が初期投資より少ない場合に発生します。

IRRと金利の違いは何ですか?

IRRは実効リターン率であり、金利は通常借入のコストです。IRRはキャッシュフローから逆算して計算されますが、金利は事前に決められています。

計算機が「解なし」と表示したらどうすればいいですか?

これは方程式に正の実数解がない場合に発生します。初期投資がマイナスで、将来のプラスのキャッシュフローがあることを確認してください。

IRRとXIRRのどちらを使うべきですか?

定期的な間隔(月次、年次)のキャッシュフローにはIRRを使用します。キャッシュフローが不規則な日付で発生する場合は、より正確なXIRRを使用してください。