La Tasa Interna de Retorno (TIR) es una de las métricas más poderosas en análisis de inversiones, pero calcularla a mano puede ser desafiante. Esta guía completa le enseñará todo lo que necesita saber sobre el cálculo de TIR, desde conceptos básicos hasta técnicas avanzadas.

¿Nuevo en TIR? Si no está familiarizado con los conceptos de TIR, comience con nuestra guía para principiantes sobre TIR primero.

¿Qué es la TIR? (Fórmula TIR)

La Tasa Interna de Retorno (TIR) se define por la siguiente fórmula:

0 = CF0 + CF1(1+TIR)1 + CF2(1+TIR)2 + ... + CFn(1+TIR)n

Donde: CF0 = Inversión Inicial, CFn = Flujos de Efectivo, TIR = Tasa Interna de Retorno

Esta ecuación establece que la TIR es la tasa de descuento que hace que el Valor Actual Neto (VAN) de todos los flujos de efectivo sea igual a cero.

En términos prácticos, la TIR responde a la pregunta:

"¿Qué tasa anual constante haría que el valor presente de todos los flujos de efectivo futuros sea exactamente igual a la inversión inicial?"

Debido a que los flujos de efectivo ocurren en diferentes momentos, no hay una solución algebraica directa para la TIR. En su lugar, la TIR debe resolverse iterativamente, razón por la cual la mayoría de las calculadoras y hojas de cálculo utilizan métodos numéricos.

En las siguientes secciones:

- desglosaremos cada parte de la fórmula TIR,

- explicaremos por qué el VAN debe ser igual a cero,

- y realizaremos un ejemplo de cálculo manual de TIR paso a paso.

¿Listo para calcular? Salte a nuestra guía paso a paso de fórmula TIR manual, o continúe leyendo para entender la teoría primero.

La Fórmula TIR Explicada

Vamos a construir la lógica detrás de la TIR paso a paso para entender por qué funciona esta fórmula.

Retornos Simples vs. Flujos de Efectivo Múltiples

Una inversión simple es fácil de evaluar: invierte $1,000 hoy, recibe $1,100 un año después, y el retorno es obviamente 10%.

¿Pero qué pasa si los flujos de efectivo están dispersos? Considere invertir $1,000 hoy y recibir $300 por año durante 5 años (totalizando $1,500). No puede simplemente decir "Obtuve un retorno del 50%" — porque cuándo recibe el dinero importa:

- $300 recibidos en el Año 1 se pueden reinvertir inmediatamente

- $300 recibidos en el Año 5 están "bloqueados" por 5 años

El Valor del Dinero en el Tiempo: Descuento

El dinero hoy vale más que el dinero mañana (debido a la inflación y el costo de oportunidad). Para comparar el efectivo recibido en diferentes momentos, debemos "descontarlo" a dólares de hoy.

La fórmula para el valor presente (VP) de un flujo de efectivo futuro es:

VP = CF(1 + r)n

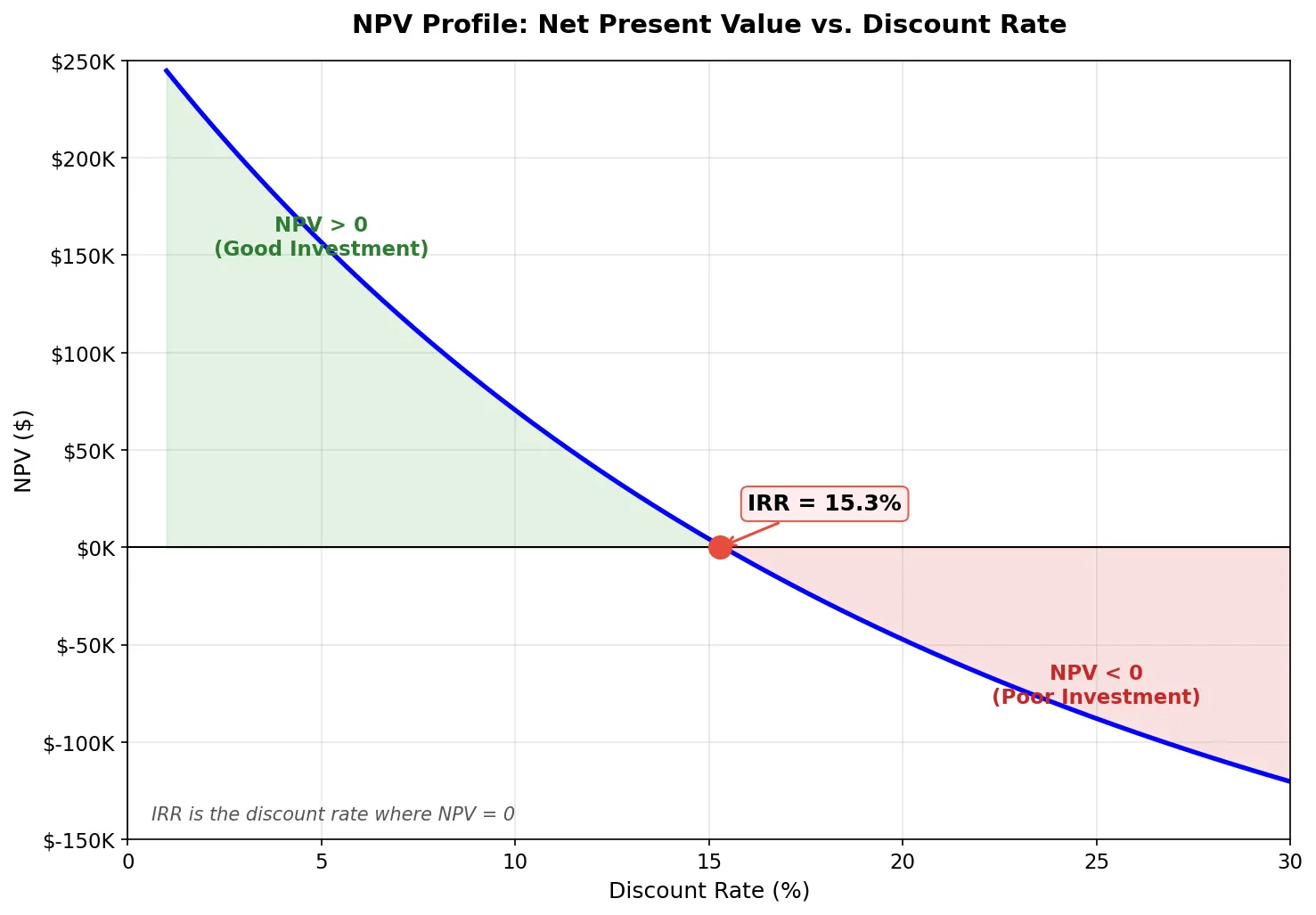

Visualizando el Punto de Equilibrio (NPV = 0)

Si graficamos la relación entre la tasa de descuento (eje X) y el Valor Actual Neto (NPV) (eje Y), obtenemos una curva. La TIR es el punto exacto donde esta curva cruza el eje X.

A tasas más bajas, el NPV es alto. A tasas más altas, el NPV es bajo. La TIR es la tasa de "Ricitos de Oro" donde la inversión está perfectamente equilibrada.

Cálculo de TIR paso a paso

Ejemplo: Inversión inmobiliaria

Calculemos la TIR para una inversión en propiedad de alquiler:

- Año 0: Comprar propiedad por $300,000 (salida de efectivo: -$300,000)

- Años 1-5: Recibir $24,000 de ingreso de alquiler anual

- Año 5: Vender propiedad por $450,000

Paso 1: Listar todos los flujos de efectivo

Organice sus flujos de efectivo por período:

- Año 0: -$300,000

- Año 1: $24,000

- Año 2: $24,000

- Año 3: $24,000

- Año 4: $24,000

- Año 5: $24,000 + $450,000 = $474,000

Paso 2: Configurar la ecuación de VAN

Necesitamos encontrar la tasa (TIR) que hace que esta ecuación sea igual a cero:

0 = -300,000 + 24,000/(1+TIR)¹ + 24,000/(1+TIR)² + 24,000/(1+TIR)³ + 24,000/(1+TIR)⁴ + 474,000/(1+TIR)⁵

Paso 3: Usar prueba y error o método de Newton-Raphson

Como no hay solución algebraica, usamos métodos iterativos:

Prueba 1: Intentar 10%

VAN = -300,000 + 24,000/1.1 + 24,000/1.1² + 24,000/1.1³ + 24,000/1.1⁴ + 474,000/1.1⁵

VAN = -300,000 + 21,818 + 19,835 + 18,032 + 16,393 + 294,253 = $70,331

¡Demasiado alto! Necesitamos una tasa de descuento más alta.

Prueba 2: Intentar 15%

VAN = -300,000 + 20,870 + 18,148 + 15,781 + 13,722 + 235,701 = $4,222

¡Aún positivo, pero más cerca!

Prueba 3: Intentar 15.5%

VAN ≈ -$1,234

Ligeramente negativo.

Interpolando entre 15% y 15.5%:

TIR ≈ 15.3%

Paso 4: Interpretar el resultado

Una TIR del 15.3% significa que esta inversión produce un retorno anualizado del 15.3%. Si su tasa de retorno requerida (tasa mínima) es menor del 15.3%, esta es una inversión atractiva.

Usar nuestra calculadora TIR gratuita

El cálculo manual consume tiempo. Nuestra calculadora TIR gratuita lo hace instantáneamente:

- Ingrese su inversión inicial

- Agregue sus flujos de efectivo y períodos

- Haga clic en "Calcular TIR"

- Obtenga resultados instantáneos con visualizaciones

📘 Nota Técnica: Excel usa el método iterativo de

Newton-Raphson para calcular la TIR, comenzando con una estimación del 10% por defecto. Para

flujos de efectivo complejos, puede especificar una estimación diferente:

=IRR(valores, [estimación]). Si Excel devuelve #¡NUM!, intente

diferentes valores de estimación inicial o verifique si hay múltiples soluciones válidas.

Pruébelo ahora: Calcule este ejemplo exacto →

Cálculo Inverso: Encontrar la Inversión Necesaria para una TIR Objetivo

Hasta ahora hemos calculado la TIR hacia adelante: dado un conjunto de flujos de efectivo, ¿cuál es la TIR? Pero a veces necesitamos trabajar al revés:

Pregunta común: "Necesito una TIR del 18%. ¿Cuánto debo invertir inicialmente?" o "¿Qué flujo de efectivo necesito en el año 3 para lograr mi TIR objetivo?"

Método 1: Usar "Buscar Objetivo" en Excel

Excel tiene una herramienta incorporada llamada Buscar Objetivo (Goal Seek) que puede resolver esto automáticamente:

- Configure su modelo TIR en Excel con la función

=TIR() - Vaya a

Datos → Análisis Y si → Buscar Objetivo - Configure:

- Definir la celda: La celda que contiene su fórmula TIR

- Con el valor: Su TIR objetivo (por ejemplo, 0.18 para 18%)

- Para cambiar la celda: La celda que desea ajustar (inversión inicial, flujo futuro, etc.)

- Haga clic en "Aceptar" y Excel encontrará la solución

Método 2: Usar Nuestra Calculadora con Prueba y Error

También puede usar nuestra calculadora TIR y ajustar manualmente los valores hasta que alcance su TIR objetivo. Es más rápido que Excel para explorar diferentes escenarios.

Ejemplo Práctico

Situación: Está evaluando una inversión inmobiliaria. Los flujos de efectivo proyectados son fijos, pero puede negociar el precio de compra. ¿Cuál es el precio máximo que puede pagar para alcanzar su TIR objetivo del 15%?

Solución:

- Flujos fijos: $50,000/año durante 5 años + venta de $600,000 en el año 5

- TIR objetivo: 15%

- Variable desconocida: Inversión inicial máxima

Usando Buscar Objetivo en Excel, descubre que puede pagar hasta $467,539 y aún lograr su TIR del 15%. Cualquier precio de compra por encima de esto resultaría en una TIR más baja.

💡 Consejo Pro: Este enfoque de "TIR inversa" es extremadamente útil para la debida diligencia de inversión. Le ayuda a responder: "¿Cuánto margen de error tengo?" o "¿Qué tan sensible es mi retorno a los cambios en los supuestos?"

Errores comunes en el cálculo de TIR

- Olvidar el signo negativo: Su inversión inicial debe ingresarse como un número negativo (salida). Los principiantes a menudo ingresan todo como positivo, lo que hace que el cálculo sea imposible.

- Mezclar períodos de tiempo: Si sus flujos de

efectivo son mensuales, el resultado de Excel es una TIR mensual. Debe anualizarla:

(1 + TIR_Mensual)^12 - 1. - Ignorar múltiples soluciones: Si los flujos de efectivo cambian de dirección más de una vez (negativo, luego positivo, luego negativo nuevamente), puede haber múltiples TIR matemáticamente válidas. En estos casos, use VAN o TIRM en su lugar.

- Confundir intervalo de fechas: La fórmula estándar de TIR asume intervalos de tiempo iguales (por ejemplo, exactamente un año entre cada flujo). Si las fechas son irregulares (como en la mayoría de los negocios reales), debe usar XIRR.

TIR vs otras métricas

TIR vs ROI

ROI (Retorno sobre la Inversión) es más simple pero no tiene en cuenta el momento:

- ROI = (Valor final - Inversión inicial) / Inversión inicial

- Mejor para: Inversiones simples, a corto plazo

- Calcular ROI →

TIR considera el valor temporal del dinero:

- Tiene en cuenta cuándo ocurre cada flujo de efectivo

- Mejor para: Inversiones multi-período, proyectos con flujos de efectivo variables

- Calcular TIR →

Para una comparación detallada con ejemplos, lea: ROI vs TIR: ¿Qué métrica debe usar?

TIR vs VAN

VAN le da un monto en dólares de valor creado:

- Requiere que elija una tasa de descuento

- Le dice cuánto valor se crea

- Calcular VAN →

TIR le da un retorno porcentual:

- No requiere una tasa de descuento predeterminada

- Más fácil de comparar entre diferentes tamaños de inversión

Para una comparación detallada, lea: TIR vs VAN: ¿En qué métrica confiar?

Aplicaciones del mundo real

Capital Privado

Las firmas de PE buscan TIR del 20-30%. Es su métrica principal para evaluar si comprar una empresa vale el riesgo.

Bienes Raíces

Usada para comparar propiedades con diferentes flujos de renta y apreciación. TIR objetivo típica: 12-20%.

Finanzas Corporativas

Compañías usan TIR para decidir si construir una nueva fábrica. Si TIR > Costo de Capital (WACC), construyen.

Capital de Riesgo

Los VC necesitan TIR altas (30%+) porque muchas startups fallan. La TIR justificada el alto riesgo.

Técnicas avanzadas de TIR

TIR modificada (TIRM)

La TIRM aborda algunas limitaciones de la TIR al asumir:

- Los flujos de efectivo positivos se reinvierten al costo de capital

- Los flujos de efectivo negativos se financian al costo de financiamiento

Esto a menudo da una visión más realista de los retornos de inversión.

¿Cuándo usar TIRM? Es especialmente útil cuando:

- Los supuestos de reinversión de TIR son poco realistas para su proyecto

- Está en capital privado o finanzas corporativas donde se prefiere conservadurismo

- Necesita comparar proyectos con diferentes perfiles de flujo de efectivo

XIRR para flujos de efectivo irregulares

Cuando los flujos de efectivo no ocurren en intervalos regulares, use XIRR (TIR extendida). Nuestra calculadora soporta ambos:

- TIR regular: Intervalos anuales, trimestrales o mensuales

- XIRR: Cualquier fecha - perfecto para inversiones del mundo real

Pruebe nuestra calculadora XIRR → | Lea la guía completa de XIRR →

Cuándo NO usar TIR

La TIR no siempre es la mejor métrica:

- Diferentes tamaños de inversión: Una TIR del 50% en $1,000 no es mejor que una TIR del 20% en $1,000,000

- Proyectos mutuamente excluyentes: VAN es mejor para elegir entre proyectos

- Flujos de efectivo no convencionales: Múltiples cambios de signo pueden producir múltiples TIR

- Horizontes temporales muy largos: Las suposiciones de capitalización pueden ser poco realistas

Guía de referencia rápida

Benchmarks de TIR por clase de activo

Nota: Los siguientes son retornos nominales históricos promedio del mercado estadounidense (1990-2023). Los resultados reales varían significativamente según el período, la geografía y las condiciones del mercado.

- Acciones públicas: 8-12% (S&P 500 promedio a largo plazo)

- Capital privado: 20-30% (fondos de primer cuartil)

- Bienes raíces: 12-20% (depende mucho del apalancamiento y ubicación)

- Capital de riesgo: 25-35%+ (fondos exitosos; la mediana es más baja)

- Proyectos corporativos: Deben exceder WACC (típicamente 7-12%)

- Bonos: 2-7% (varía con la calidad crediticia y la duración)

Conclusión

Calcular la TIR puede parecer complejo, pero entenderla es esencial para tomar decisiones de inversión informadas. Aunque las matemáticas pueden ser tediosas, herramientas como nuestra calculadora TIR gratuita lo hacen instantáneo y fácil.

Recuerde estos puntos clave:

- La TIR mide el retorno anualizado de una inversión

- Tiene en cuenta el momento y la cantidad de todos los flujos de efectivo

- Compare la TIR contra su tasa de retorno requerida

- Use XIRR para momento de flujo de efectivo irregular

- Complemente la TIR con VAN y ROI para análisis completo

¿Listo para calcular su TIR?

Use nuestra calculadora gratuita con ejemplos en tiempo real y visualizaciones.

Calcular TIR ahora →Preguntas frecuentes

¿Qué es una buena TIR?

Depende de la clase de activo y el riesgo. Generalmente, una TIR por encima del 15% se considera buena para la mayoría de las inversiones. Compare su TIR con benchmarks en su industria y su tasa de retorno requerida.

¿Puede la TIR ser negativa?

Sí. Una TIR negativa significa que la inversión pierde dinero. Esto ocurre cuando la suma de flujos de efectivo es menor que la inversión inicial.

¿Cómo es diferente la TIR de la tasa de interés?

La TIR es la tasa efectiva de retorno, mientras que la tasa de interés usualmente es el costo de préstamo. La TIR se calcula hacia atrás desde los flujos de efectivo, mientras que las tasas de interés están predeterminadas.

¿Qué pasa si mi calculadora muestra "sin solución"?

Esto sucede cuando la ecuación no tiene solución real positiva. Verifique que su inversión inicial sea negativa y tenga flujos de efectivo futuros positivos.

¿Debo usar TIR o XIRR?

Use TIR para flujos de efectivo espaciados regularmente (mensuales, anuales). Use XIRR cuando los flujos de efectivo ocurren en fechas irregulares para mayor precisión.