IRR은 단순한 공식 하나로 계산할 수 없습니다—반복적인 계산(iteration)이 필요하죠. 하지만 걱정 마세요. 적절한 도구만 있으면 충분히 쉽습니다. 어떻게 작동하는지 알아봅시다.

IRR이란 무엇인가? (IRR 공식)

내부수익률(IRR)은 다음 공식으로 정의됩니다:

0 = CF0 + CF1(1+IRR)1 + CF2(1+IRR)2 + ... + CFn(1+IRR)n

여기서: CF0 = 초기 투자, CFn = 현금 흐름, IRR = 내부수익률

이 방정식은 IRR이 모든 현금 흐름의 순현재가치(NPV)를 0으로 만드는 할인율임을 나타냅니다.

실용적인 측면에서 IRR은 다음 질문에 답합니다:

"미래의 모든 현금 흐름의 현재 가치를 초기 투자금과 정확히 같게 하려면 매년 몇 퍼센트의 수익률이 필요한가?"

현금 흐름은 서로 다른 시점에 발생하므로 IRR을 구하는 직접적인 대수적 해법은 없습니다. 대신 IRR은 반복적으로(iteratively) 풀어야 하며, 이것이 대부분의 계산기와 엑셀이 수치해석적 방법을 사용하는 이유입니다.

다음 섹션에서는:

- IRR 공식의 각 부분을 분석하고,

- 왜 NPV가 0이어야 하는지 설명하며,

- 손으로 직접 IRR을 계산하는 단계별 예제를 훑어볼 것입니다.

계산할 준비가 되셨나요? 수동 IRR 공식 단계별 가이드로 바로 이동하거나, 이론을 먼저 이해하려면 계속 읽어보세요.

IRR 공식 해설

IRR 공식이 왜 작동하는지 이해하기 위해 논리를 단계별로 쌓아봅시다.

단순 수익률 vs 다중 현금 흐름

단순한 투자는 평가하기 쉽습니다: 오늘 1,000달러를 투자하고 1년 뒤 1,100달러를 받으면 수익률은 당연히 10%입니다.

하지만 현금 흐름이 분산되어 있다면 어떨까요? 오늘 1,000달러를 투자하고 5년 동안 매년 300달러(총 1,500달러)를 받는다고 가정해 봅시다. 단순히 "50% 수익을 냈다"고 말할 수 없습니다. 왜냐하면 돈을 받는 시점이 중요하기 때문입니다:

- 1년 차에 받은 300달러는 즉시 재투자할 수 있습니다.

- 5년 차에 받은 300달러는 5년 동안 "묶여" 있었습니다.

화폐의 시간 가치: 할인(Discounting)

오늘의 돈은 내일의 돈보다 가치가 더 큽니다(인플레이션과 기회비용 때문). 서로 다른 시점에 받는 돈을 비교하려면 이를 오늘의 가치로 "할인"해야 합니다.

미래 현금 흐름의 현재 가치(PV) 공식은 다음과 같습니다:

PV = CF(1 + r)n

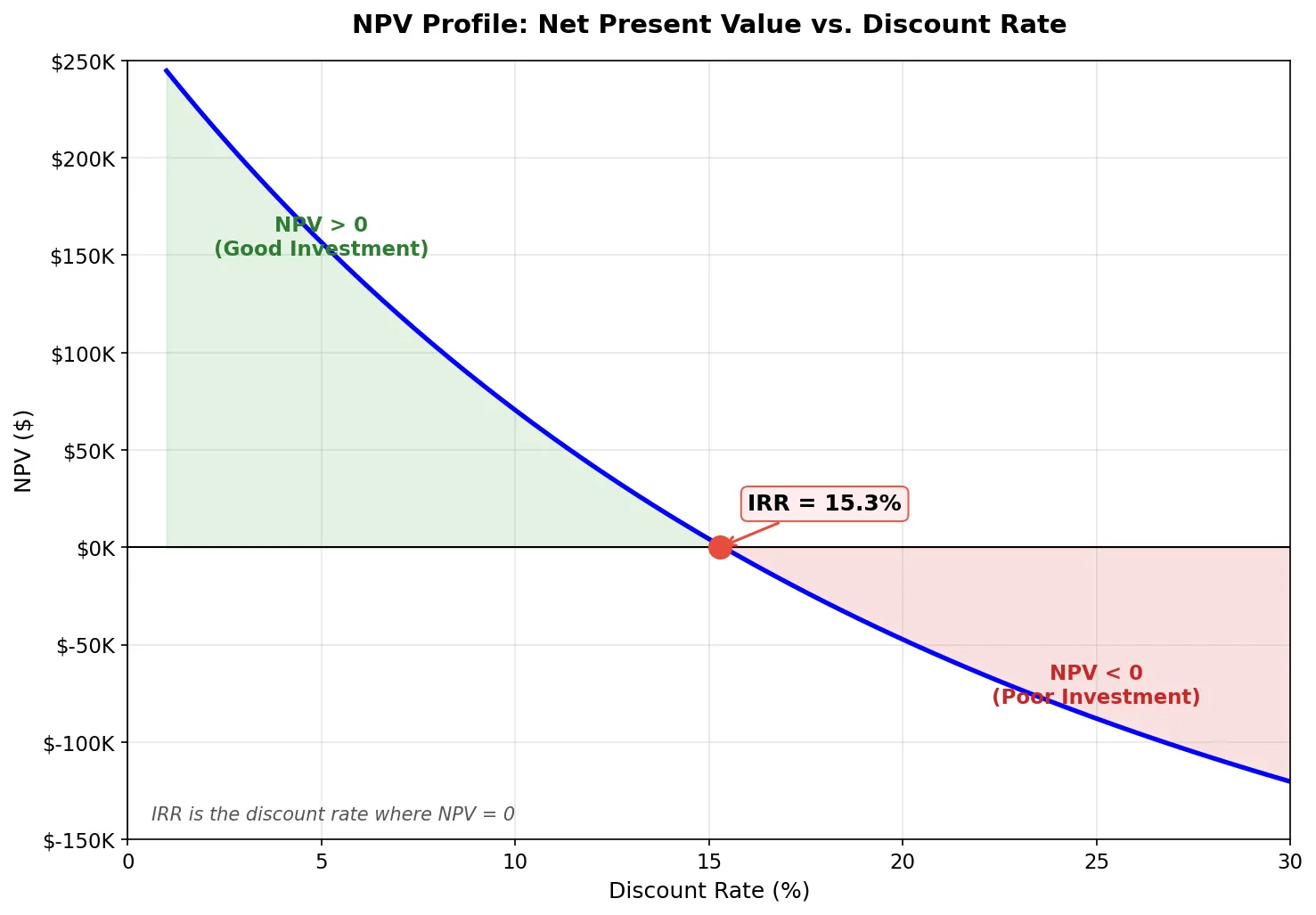

손익분기점 시각화 (NPV = 0)

할인율(X축)과 순현재가치(NPV)(Y축)의 관계를 그래프로 그리면 곡선이 나옵니다. IRR은 이 곡선이 X축과 교차하는 정확한 지점입니다.

낮은 비율에서는 NPV가 높습니다. 높은 비율에서는 NPV가 낮습니다. IRR은 투자가 완벽하게 균형을 이루는 "골디락스" 비율입니다.

IRR 단계별 계산법

예시: 부동산 투자

임대 부동산 투자의 IRR을 계산해 봅시다:

- 0년차: 부동산을 $300,000에 매입 (투자: -$300,000)

- 1-5년차: 연간 $24,000 임대 수입 수령

- 5년차: 부동산을 $450,000에 매각

1단계: 모든 현금 흐름 나열

현금 흐름을 기간별로 정리합니다:

- 0년차: -$300,000

- 1년차: $24,000

- 2년차: $24,000

- 3년차: $24,000

- 4년차: $24,000

- 5년차: $24,000 + $450,000 = $474,000

2단계: NPV 방정식 설정

이 방정식의 합을 0으로 만드는 비율(IRR)을 찾아야 합니다:

0 = -300,000 + 24,000/(1+IRR)¹ + 24,000/(1+IRR)² + 24,000/(1+IRR)³ + 24,000/(1+IRR)⁴ + 474,000/(1+IRR)⁵

3단계: 시행착오 (또는 뉴턴법)

대수적인 해법이 없으므로 반복적인 방법을 사용합니다:

시도 1: 10%로 시도

NPV = -300,000 + 24,000/1.1 + ... + 474,000/1.1⁵ = $70,331

너무 높습니다! 더 높은 할인율이 필요합니다.

시도 2: 15%로 시도

NPV = -300,000 + ... = $4,222

여전히 양수이지만, 훨씬 가까워졌습니다!

보간법(Interpolation): IRR은 약 15.3%입니다.

💡 더 빠른 방법: IRR 계산기에 값만 입력하면 즉시 결과를 확인할 수 있습니다.

자주 하는 실수 피하기

- 부호 오류: 초기 투자는 현금 유출이므로 반드시 음수(-)로 입력해야 합니다. 모든 숫자가 양수이면 공식이 작동하지 않습니다.

- 기간 불일치: 월간 현금 흐름을 사용하는 경우 엑셀 결과는 월간 IRR입니다. 이를

연율화해야 합니다:

(1 + 월간IRR)^12 - 1. - 복수 정답 무시: 현금 흐름의 방향이 한 번 이상 바뀌면(음수, 양수, 다시 음수) 수학적으로 유효한 IRR이 여러 개 있을 수 있습니다. 이런 경우 NPV나 MIRR을 사용하세요.

- 불규칙한 날짜 무시: 표준 IRR 공식은 균등한 시간 간격을 가정합니다. 날짜가 불규칙한 경우(대부분의 실제 비즈니스처럼) XIRR을 사용해야 합니다.

실제 활용 사례

사모펀드(PE)

PE 회사는 20-30%의 IRR을 목표로 합니다. 이는 회사 인수가 위험을 감수할 가치가 있는지 평가하는 핵심 지표입니다.

부동산

임대 수익과 가격 상승이 다른 여러 부동산을 비교하는 데 사용됩니다. 일반적인 목표 IRR은 12-20%입니다.

기업 금융

기업은 새 공장 건설 여부를 결정할 때 IRR을 사용합니다. IRR > 자본비용(WACC)이면 투자를 진행합니다.

벤처 캐피탈(VC)

VC는 많은 스타트업이 실패하므로 매우 높은 IRR(30%+)을 요구합니다. 높은 IRR이 높은 위험을 정당화합니다.